米政策金利6%に現実味、パウエル議長が世界の投資家に戦略再考迫る

Richard Henderson-

「6%の米ターミナルレートは今や問題外ではない」-シュローダー

米政策金利が6%になることが突然、投資家に戦略再考を迫るほど十分な現実味を帯びてきた。

ブラックロックやシュローダーなど投資家は米金利のピークが6%になった場合の影響について検討している。2月末にはまだ、債券、株式、為替市場は利上げ終了を視野にさまざまな資産の下期の上昇を見込んでいた。

しかしパウエル米連邦準備制度理事会(FRB)議長は3月7日の議会証言で、今月の0.5ポイント利上げを示唆。トレーダーは米金利のピークを5.6%と想定し、昨年末の5%から上振れさせている。米国債投資家はリセッション(景気後退)を想定した取引に走り、ドルは反発、世界の株価指数は下落した。

ブラックロックの世界債券担当最高投資責任者(CIO)、リック・リーダー氏は、堅調な労働市場とインフレ持続を踏まえ「米連邦準備制度が景気を減速させインフレ率を2%付近に戻すためにフェデラルファンド(FF)金利の誘導目標を6%まで引き上げ、長期にわたりその水準に据え置くことが必要になる合理的な可能性があると考える」と7日のリポートで分析した。

米金融当局からの最新のメッセージは0.5ポイント利上げへの回帰の前触れだ。オーストラリアやカナダのより緩やかな姿勢と対照的な米当局のスタンスは、米経済のハードランディングの懸念を高める。債券市場はリセッションの確率上昇を示唆している。

スワップ市場は今後4回の米連邦公開市場委員会(FOMC)会合で合計1ポイントの利上げを完全に織り込んだ。

シュローダーのオーストラリアの債券副責任者、ケリー・ウッド氏は「6%のターミナルレートは今や問題外ではない」と述べた。

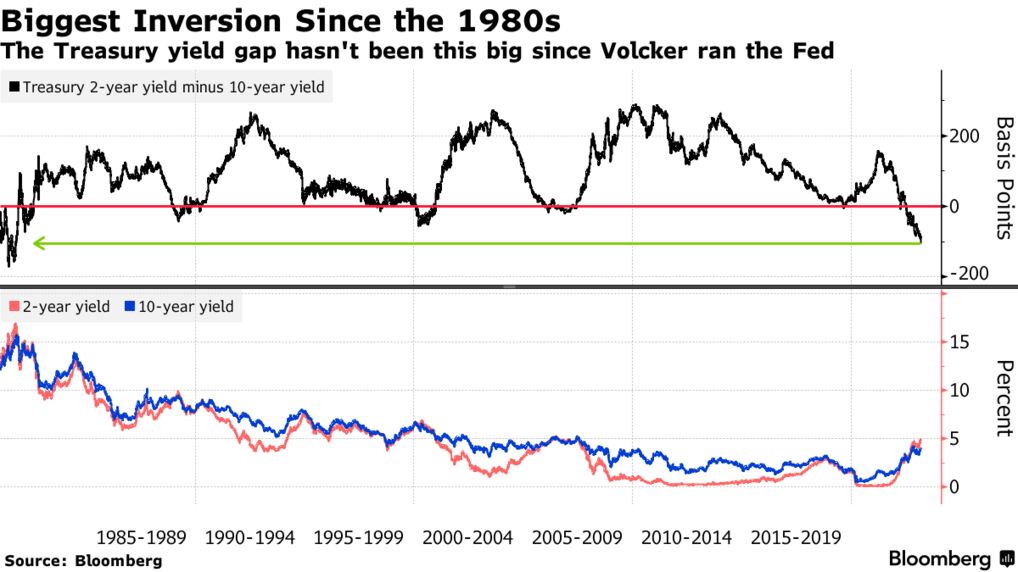

米国債の2年物利回りは10年物を1981年以降で初めて1ポイント以上上回った。当時はボルカーFRB議長(当時)が2桁台のインフレを撲滅するため大幅利上げを実施していた。逆イールドは数十年にわたり、米当局の積極的な引き締め後のリセッションの先触れとなってきた。

米景気後退見通しで資源通貨は売られ、ドルは上昇。円は再び1ドル=140円に向かいつつある。

オーストラリア・ニュージーランド銀行の通貨ストラテジスト、ジョン・ブロムヘッド氏は「7日にパウエル議長が発言する前は1ドル=137-138円の水準でドルをショートすることを考えていたが、それはやめだ。米ターミナルレートが6%になる可能性は十分にある」と述べた。

米金融当局の論調は新興市場資産の見通しを悪化させる恐れがある。今週は既に、中国の控えめな成長目標が市場の期待をしぼませた。アジア資産へのセンチメントの指標である韓国ウォンは8日、1.8%安を付けた。

ウェルズ・ファーゴの新興市場ストラテジスト、ブレンダン・マッケナ氏(ニューヨーク在勤)は「より高い金利がより長期化するというのが基本シナリオになった。これが現実になれば新興市場には打撃だ。市場は年内の米利上げ停止と利下げを心底から望んでいたが、そのシナリオはこれまでのところ実現する兆しはない」と話した。

原題:Global Investors Contemplate Fallout From US Rates Reaching 6%(抜粋)